新生记丨昊融集团浴火重生

发布时间:2019-06-25 来源:中企华 打印 作者:中企华 字号:小中大

近日,吉林昊融集团股份有限公司(以下简称“昊融集团”)重整计划获高票通过,成功引入民营企业中泽控股集团股份有限公司(以下简称“中泽集团”)作为战略投资人,开启昊融集团混合所有制改革的新路。

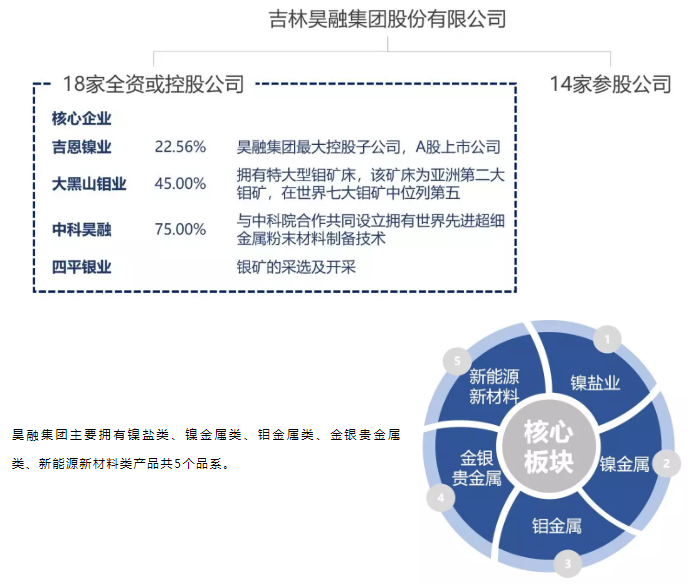

1、昊融集团

昊融集团始建于1960年,是集科、工、贸于一体,专业从事金属产品生产加工、新能源新材料开发、金融资本商贸运营的吉林省内知名有色金属企业,公司注册地为吉林省磐石市,注册资本10亿元。

主导产品化学镀镍级精制硫酸镍、高密度高容量球形氢氧化镍、电池级氯化镍、电镀级电解镍和微米级羰基铁粉等共计12种产品被评为省级新产品。其中“吉恩”牌硫酸镍产品平均占领国内市场的40%,高峰期全球市场占有率达到52%,价格始终高于同行业10%左右;“吉恩”牌电解镍,产品品质在国内名列前茅,销量占高端市场需求的25%左右,并于2015年通过上海期货交易所的实地检测及化验成为首批批复的六家电解镍注册品。

2、吉恩镍业举债扩张之路

2003|吉恩镍业上市,被誉为中国上市公司镍业“第一股”,“吉恩”品牌被称为镍股“第一品牌”。上市后公司规模逐渐扩大,至2008年,公司营业收入和总资产规模分别为18.22亿元、47.75亿元。

2009|次贷危机过后,中国企业在海外开启了买买买模式,收购矿产成为国内企业海外投资的一个重要方向,吉恩镍业也投身其中。2009年8月,吉恩镍业出资1.485亿加元通过全资子公司吉恩国际与加拿大GBK共同成立合资企业吉恩加拿大矿业公司,要约皇家矿业100%股权以及全部2015年3月31日到期的7%可转换高级无担保债。双方在项目公司中的权益比例:吉恩占75%,GBK公司占25%。此次收购的资金主要来源于吉恩镍业自有资金及银行贷款。彼时,皇家矿业因经济危机自2008年8月起暂停建设,处于维护状态。上述收购后,公司开启了先借款投入矿产,后用定增资金偿还阶段的发展模式。

2010|吉恩镍业定增募集资金净额7.55亿元,其中仅1.2亿元用于补充流动资金,2.94亿元与GBK合作勘探镍资源项目。

2012|为了解决与GBK针对在吉恩加拿大矿业的股权比例纠纷以及合资探矿权益纠纷,吉恩镍业以1亿加元(折合人民币约6.29亿元)要约收购GBK100%股权,资金来源为公司自筹及银行贷款。

同年,吉恩镍业发布定增方案,拟募资不超过60亿元,扣除发行费用后拟投资“吉恩镍业印尼红土矿冶炼(低镍硫)项目”,但最终方案未获证监会批准。

2014|2月,由于魁北克省政府罢工、矿山所处地理位置偏僻等因素导致建设期延长,吉恩镍业增加投资皇家矿业 Nunavik 镍矿项目1.95亿加元,调整后,该项目总投资为11.64亿加元(折合人民币约73.86亿元),该项目是吉恩镍业海外投资最大的项目。项目投资资金来源为公司及子公司加拿大吉恩国际投资有限公司及皇家矿业自筹和借款。

吉恩镍业完成非公开发行股票,募集资金净额58.79亿元,用于偿还银行及其他机构借款。

2015|吉恩镍业资产负债率72.61%,同年,已出现逾期未偿还的短期借款。

2016|在业绩低迷的情况下,吉恩镍业耗资1亿加元(折合人民币约5.13亿)收购因资金短缺停产近两年的QuebecLithium Inc.的锂矿资产。当年,公司在建工程同比增加244.87%,在建工程金额15.09亿元,原因是当年公司收购的加拿大锂矿项目改造转入在建和吉恩国际采矿附属工程项目投资增加。吉恩镍业资产负债率86.22%。

2017|吉恩镍业2016年收购的锂矿资产在建工程15.68亿元,未到达正常运营状态,后续还要进行一定规模的工艺改造和基础设施建设。该工程项目已抵押,同期,剩余未付长期借款额为3.67亿元。吉恩镍业资产负债率100.70%。

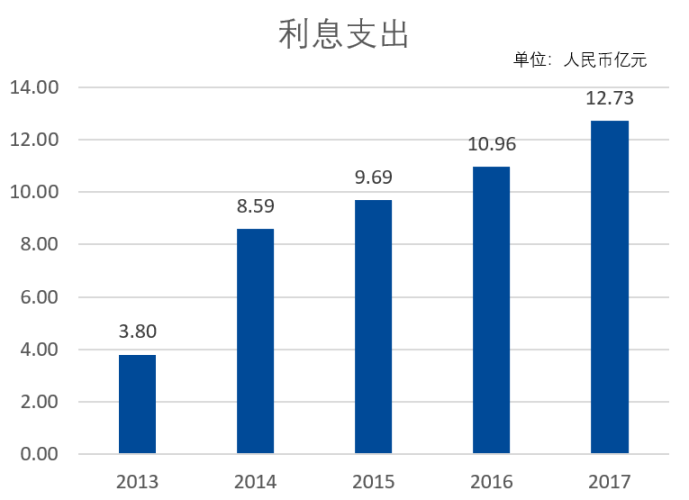

公司曾在2016年计划通过定增募资不超过41亿元,扣除发行费用后,12.66亿元用于年产2万吨锂电池正极材料研发生产基地建设项目,12亿元用于偿还公司和子公司银行及其他机构借款。公司本欲借此机会进军新材料、新项目,进行主业转型升级,并降低公司财务费用和偿债风险。但由于再融资政策调整、资本市场环境变化,2017年1月公司终止了上述定增方案。高额的银行贷款,让吉恩镍业利息支出大幅增加。尽管历时多年投资,然而皇家矿业并未能给公司带来收益。

2018|吉恩镍业黯然退市。

3、危机四伏的困境

回看发展历程,作为国内有色金属镍龙头,镍价格连续走低无疑是吉恩镍业利润连续亏损的主要原因。但吉恩镍业自2009年开始收购海外矿产,随后通过举债方式不断加大投入,后续用定增资金偿还贷款的发展模式在市场行情较好时尚可持续,但在行情陷入低迷时,特别是公司二级市场融资遇阻及长周期投入的矿产没有能取得较好收益和有效回笼资金,让公司现金流后期出现严重短缺,企业陷入债务危机、经营危机和信用危机。

这种短借长投的资金错位,也导致吉恩镍业近年来利息支出大幅增加,让原本不好的业绩雪上加霜,形成负循环。

随着吉恩镍业业绩不断下滑,逾期债务的不断增加,15家贷款机构通过诉讼及财产保全的方式以期维护自己的利益,而且公司控股股东昊融集团也陷入资金短缺困境,无法为公司提供有效帮助,随之吉恩镍业大量资产被冻结、查封。经营进一步恶化,成为压垮公司的最后一根稻草。

2018年4月,吉林市中级人民法院依法裁定受理昊融集团母公司及其下属子公司吉林大黑山钼业有限公司依法进入重整程序。2018年11月,昊融集团子公司吉林吉恩镍业股份有限公司依法进入重整程序。

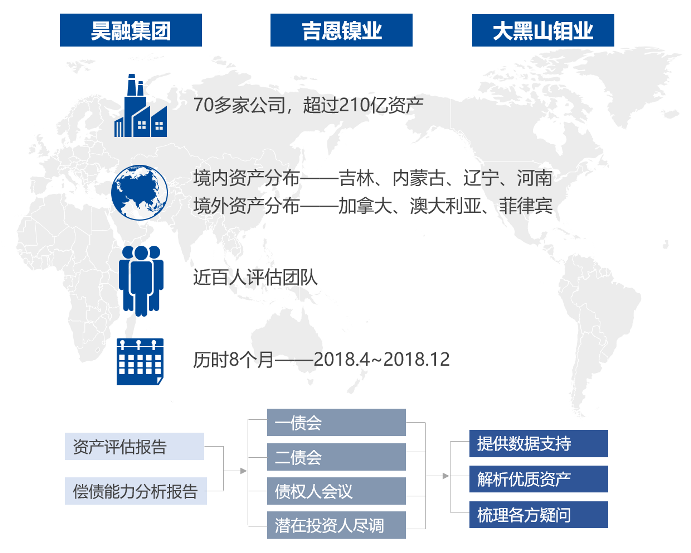

4、重整中的资产评估

2018年4月,中企华评估公司中选昊融集团破产重整评估,独家承办了昊融集团、吉恩镍业、大黑山钼业三家公司的重整评估工作。作为重整计划中的重要一环,中企华破产重整团队对三家公司进行全面的尽职调查,分析、研判企业资产,为三家公司设计合理的估值方案。本次评估由中企华破产重整评估事业部牵头,协同黑龙江分公司、上海分公司派出破产重整评估金牌团队,守护困境中的昊融集团。

5、蜕变新生

截至目前,昊融集团及其下属的吉林大黑山钼业有限公司、吉林吉恩镍业股份有限公司的重整计划全部获得吉林市中级人民法院裁定批准,并终止重整程序。至此,昊融集团的严重债务危机得到化解,企业进入新的发展阶段。重整后,昊融集团将以中泽集团和金融债权人共同持股的新法人主体继续存续。

昊融集团党委书记、董事长于然波介绍,在整个重整过程中,重整方案始终坚持“债权人满意、职工满意、投资人满意”的基本原则,坚持市场化、法制化引入战略投资者。通过与金融债权人充分沟通,超过400亿元的企业债务通过债转股、留债等方式得到化解。

中泽集团在本次重整中的投入除直接股权投资外,还包括债权回购及流动性支持,累计投入资金近50亿元。昊融集团将依托中泽集团资金支持,通过引入市场化机制和管理理念,充分释放企业在镍、钼等领域的品牌、技术、人才优势,通过向新能源、新材料、高精尖合金材料领域布局,进而实现企业由人员密集型企业向科技密集型企业蜕变。

中企华破产重整金牌团队深耕一线,是国内最早提供专业化债务重组估值服务的团队之一,也是最早参与到破产重整中来的资产评估机构。以多年积累的重整类项目经验因地制宜的投射到此次项目中,无论是工作计划的筹备,还是评估方案的制定皆有经验可供借鉴。同时,在管理人团队(大成律师事务所)、审计机构(天职国际)、财务顾问(安永)的紧密合作下,充分理解并支持管理人的工作,对企业、债权人、管理人、潜在投资人都提供了清晰的意见,为重整的推进提供多方位的咨询。

本次破产重整评估团队核心成员:

(本文部分资料来源选自新华社报道、《财经》杂志。)